第一回 「 初めての確定申告では大苦戦したけど、今年はすっと申告できた話 」

第二回 「 確定申告、簿記3級以前に何を帳簿すべきか教えてくれ。(ゲーム開発) 」

第三回 「 ゲーム開発の確定申告、そのアセット経費にできないだと!? 」

に続いてもう少し簿記っぽい内容を勉強していきます。

結論

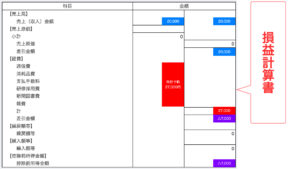

- 各年の「 損益計算書 」を見る

- 年度の繰越を考慮されている「 貸借対照表 」を見る

- 「 貸借対照表 」では資産、負債、純資産のバランスを見ることができる。

(経営状態がピンチなのか?潤沢な資金で余裕のある経営なのか?が分かる) - また帳簿のどこに不備があるかもにわかに予想できる。

今までの帳簿はかなりめちゃくちゃであることが分かってしまった。

※免責この記事には間違いが含まれている可能性があります。あくまで参考程度にして、正確な情報は税理士さんなど専門家の意見を元に正確な判断を行ってください。この記事で発生したいかなる損害や損失の責任を負うことはできません。

まずは自分の事業の決算書を見てみよう。

マネーフォワードでの操作

- ホームの左側メニュー画面から → 決算・申告 → 決算書

※メニュー一覧に貸借対照表、損益計算書の文字は一切ないので探すのにやや苦労した。

損益計算書 から見ていこう

リアルな金額を出すと何かあったときに問題になりそうなので金額をぼかして説明していきます。(結論としては2023年2022年の帳簿に問題があった&2024年の帳簿も完璧ではない、ので完全に間違った貸借対照表が出来上がっているのだが念のため数字はぼかしておきます。)

まず2024年の売上は約20,000円で、経費として27,000円かかり、7,000円の赤字となりました。

損益計算書は特に難しいことなく、「 収入-経費=利益(控除前所得金額) 」というとてもわかり易い計算で、その年の利益が計算されます。

そこから青色確定申告なら基礎控除65万円を引いた金額が課税所得となり、税務署に支払う所得税が決まるそうです。(まだ払ったことないので実態はよく知らない。)

ChatGPTくんが詳しく教えてくれました。

確定申告で支払う税金は所得税ですか?

はい、**確定申告で支払う主な税金は「所得税」**です。

📌 確定申告で支払う税金

個人事業主が確定申告を行う際、以下の税金が関係します。

- 所得税(国税)

- 確定申告のメインの税金

- 「課税所得」(収入 − 経費 − 各種控除)に対して課される

- 累進課税(所得が多いほど税率が高くなる)

- 住民税(地方税)

- 所得税の計算が終わった後に確定する税金

- 確定申告のデータをもとに、自治体が計算して請求

- 住民税の税率は基本的に一律10%(市区町村6%、都道府県4%)

- 個人事業税(地方税)(※事業所得が290万円以上の場合)

- 事業所得が290万円を超えると課税される

- 業種によって税率は3〜5%

- 8月と11月に納付(確定申告時には支払わない)

- 消費税(国税)(※売上が1,000万円を超えた場合)

- 売上が1,000万円を超えると納税義務が発生(2年前の売上で判定)

- 課税事業者の場合、確定申告とは別に消費税申告が必要

📌 まとめ

- 確定申告で直接計算・納付するのは**「所得税」**。

- 住民税・個人事業税は、確定申告の情報をもとに自治体が計算し、後から請求。

- 売上が1,000万円を超えると消費税の申告も必要。

基本的には、確定申告 = 所得税の申告と考えてOKですが、結果として住民税や個人事業税にも影響することを覚えておくとよいですね!

今回の場合は利益(控除前所得金額)がマイナス64万3000円ということで、課税所得は0円。つまり所得税も0円で税金を支払わなくても良いということですね。

貸借対照表

それでは次は厄介な貸借対照表を見ていきましょう。基本個人事業主は3年間の赤字を繰り越せるので、今回の場合は2021年の赤字、2022年の赤字、2023年の赤字を繰り越して2024年の利益と相殺することができますが、2024年も残念ながら赤字でした。

赤字の繰越はChatGPTいわく3年繰り越せて例えば2021年の赤字の場合、2022年2023年2024年分の利益と相殺することができるらしいです。逆に2025年には赤字の繰越がなくなり、2021年の赤字はなかったことになりその後の利益と相殺して経費のように扱うことはできません。

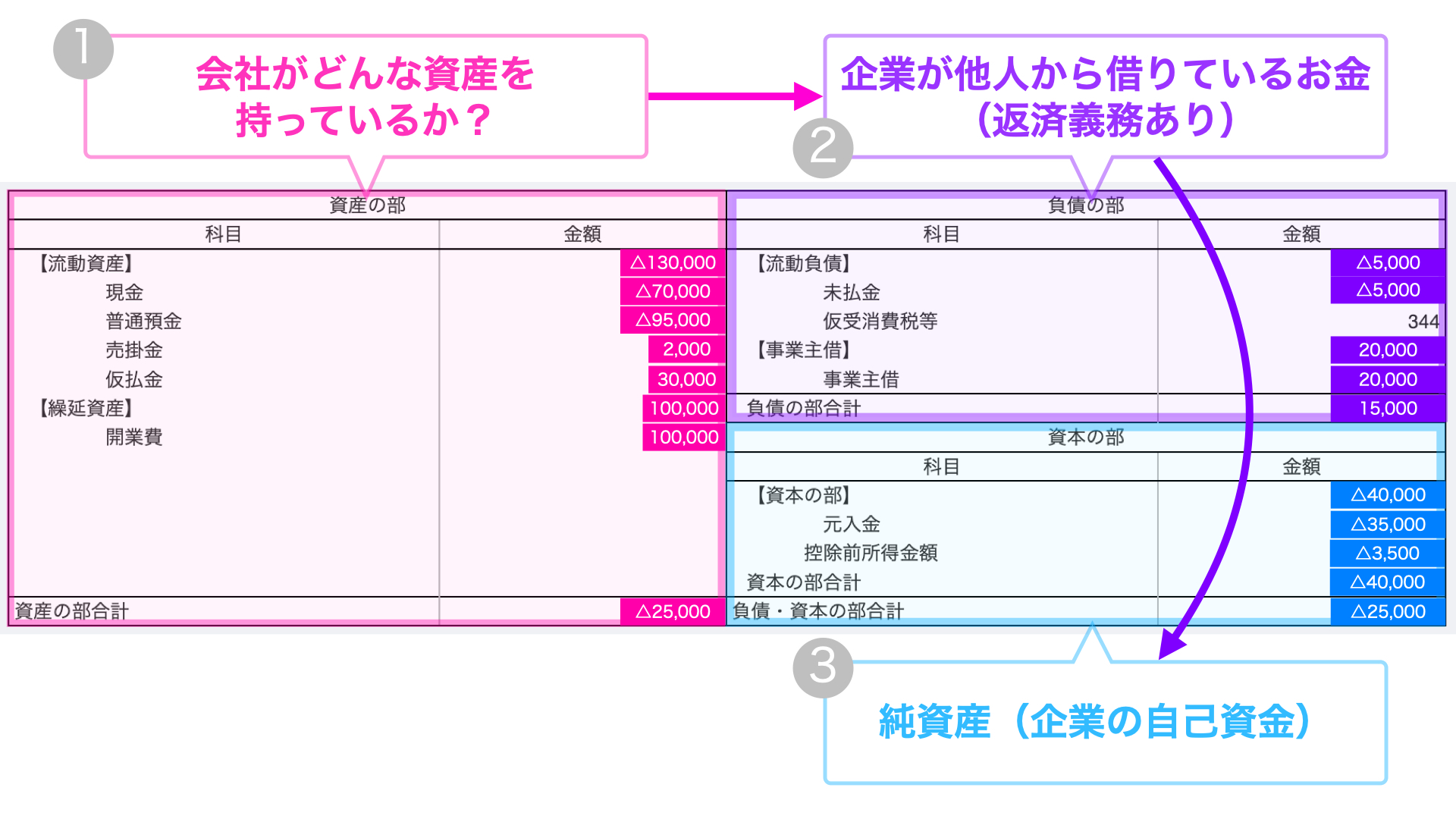

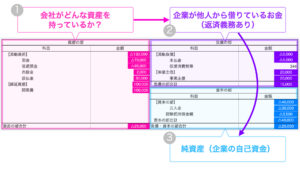

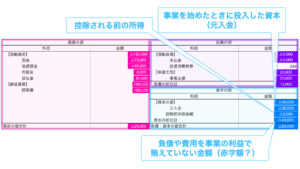

それででは本題の貸借対照表を見ていきましょう。ここも具体的数字はぼかして説明していきます。3色で色分けしましたが、それぞれ、

- 会社がどんな資産をもっているか? = 資産の部 = ピンクの部分

- 他人から借りているお金 = 負債の部 = 紫の部分

- 企業の自己資本(純資産) = 資本の部 = 青色の部分

のような意味をざっくり持っています。見る順番は以下の図のように、資産の部 → 負債の部 → 資本の部 という順番で見ていくのが正攻法のようです。

もう少し詳しく見ていきましょう。資産の部では会社や個人事業主が持っている資産がリストアップされます。会社であれば何かを製造する工作機械や商品の手前となる原材料の在庫に加えて、現金や預金残高です。

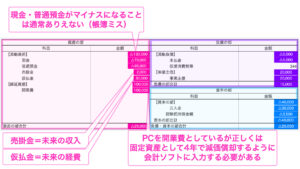

売掛金とは未来にもらえるであろう収入だけど実際にまだ支払われていない収入のことを指します。たとえばGoogleAdsenseであれば収益が8000円以上にならないと実際に銀行口座にお金を振り込んでくれません。このようにGoogleAdsenseの収益が例えば6500円の場合は売掛金=6500円となり未来の収入として資産の部にリストアップされるようです。

仮払金とは売掛金の逆で未来の経費のことです。第三回 「 ゲーム開発の確定申告、そのアセット経費にできないだと!? 」で散々出てきた項目ですね。一般的には出張費用など詳細の分からない経費として使用しますが、ゲーム開発の場合、販売できるまで一時的に経費にしないようにする目的で使用しています。

とここで上記の図に記載があるように、帳簿がめちゃくちゃであったことが判明してしまいます。これはできれば修正したくないですね。とはいえ、帳簿にミスがないかは貸借対照表を見ると一発でわかることが知れただけでも大きな収穫ではないでしょうか?

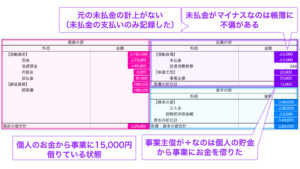

それでは負債の部を見ていきましょう。いわゆる誰かからの借金ですね。銀行であったり、どこかの投資ファンドであったり、消費者金融であったり、闇金であったりと、様々な場所からお金は借りられます。もちろん個人事業主の場合、自分から事業にお金を借りるということもできます。(事業主借)

2022年度の帳簿が初めての確定申告ということもあり、クレジットカードの帳簿を事業主借ではなく未払金としているようです。しかも帳簿に不備があることが発覚してしまいました。

その後、2023年ではクレジットカードの取引を事業主借にすることに気がついて事業主借で帳簿しています。アセットを個人のクレジットカードから大量に仕入れているので、何故か事業が自分から借金をしているというなんとも不思議な光景が広がっています。

続いては資本の部です。

控除前所得金額は先程の「 損益計算書 」2024年度のモノが入っていて正解です。

とはいえ元入金がマイナスで、そもそも入金額0円から始めているので、どこかしらの赤字を拾って来ていると思うのですが、なんか貸借対照表がぐちゃぐちゃすぎて考えるもの嫌になってきました。

元入金がマイナス = 累積した事業の赤字 ということらしく、3年繰り越せる赤字の金額のことでしょうか?(確証なし → ChatGPTくんに聞いた。)

貸借対照表の元入金がマイナスの場合その金額は3年間繰り越せる赤字のことですか?

貸借対照表の「元入金」がマイナスの場合、それは3年間繰り越せる赤字とは別のものです。

📌 「元入金」の意味

「元入金」とは、個人事業主が事業を始める際に投入したお金のことです。

- プラス(正の値) → 事業主が事業にお金を投入した(自己資金)

- マイナス(負の値) → 事業の損失が大きくなり、資本(純資産)が減少

つまり、元入金がマイナス = 事業の資本が減少している状態を意味します。

📌 3年間繰り越せる赤字(純損失)との違い

確定申告で3年間繰り越せる赤字は、損益計算書上の赤字(純損失)のことです。

これは、事業の収入から経費を引いた後の結果として出る税務上の赤字であり、確定申告時に所得と相殺するために使えます。

一方で、「元入金がマイナス」の場合、それは事業全体の資本がマイナスになっていることを示しており、税務上の赤字(純損失)とは異なります。

📌 なぜ元入金がマイナスになるのか?

貸借対照表の仕組みから考えると、累積赤字が出ると資本(元入金)が減少し、最終的にマイナスになることがあります。

例:100万円の元入金で事業を開始し、累積赤字が150万円の場合

- 元入金(資本):+100万円(最初の自己資金)

- 累積損失(赤字):-150万円(事業の赤字)

- 純資産(資本合計):-50万円(元入金のマイナス)

このように、元入金がマイナスになっていると、すでに自己資金を超える赤字を抱えている状態と考えられます。

📌 まとめ

| 項目 | 意味 |

|---|---|

| 元入金がマイナス | 事業の累積損失が自己資本を超えて、資本(純資産)がマイナスになっている状態。 |

| 3年間繰り越せる赤字 | 損益計算書上の赤字(純損失)であり、翌年以降の所得と相殺できる税務上の控除対象。 |

→ 貸借対照表の「元入金マイナス」は、単なる3年間繰り越せる赤字とは違い、事業全体の資本が減少していることを意味します。

最後に、資産の部の合計と負債・資本の部の合計は必ず一致するらしいです。ChatGPTいわく

資産の部の合計と負債・資本の部の合計は必ず一致するのはなぜですか?

資産の部の合計と負債・資本の部の合計が必ず一致する理由は、**簿記の基本原則「貸借(たいしゃく)一致の原則」**に基づいているからです。

📌 貸借対照表の基本構造

貸借対照表(B/S)は、以下の3つの要素で構成されています。

- 資産(左側):現金や預金、売掛金、設備など、事業が持っている価値あるもの

- 負債(右側):借入金や未払金など、事業が支払う義務があるもの

- 資本(純資産、右側):事業主自身が出資したお金や、過去の利益の蓄積

そして、貸借対照表の基本式は次のようになります:

📌 資産 = 負債 + 資本(純資産)

これは、「事業が持っている資産(財産)は、どこから調達されたのか」を示す式です。

- **資産(左側)**は、事業がどれだけの価値を持っているかを示します。

- **負債 + 資本(右側)**は、その資産を「どこから調達したのか」を表します。

このため、資産の合計と負債・資本の合計は、必ず一致するのです。

📌 具体例で考える

たとえば、あなたが100万円のパソコンを購入した場合、次のようになります。

① 自己資金(資本)で購入した場合

- 資産(パソコン) +100万円

- 資本(元入金) +100万円

→ 資産 = 負債 + 資本 なので 100万円 = 0円 + 100万円 (一致!)

② 借金(負債)で購入した場合

- 資産(パソコン) +100万円

- 負債(借入金) +100万円

→ 資産 = 負債 + 資本 なので 100万円 = 100万円 + 0円 (一致!)

このように、資産を増やしたときは、必ず負債または資本のどちらかも増えるので、常に資産の合計 = 負債 + 資本の合計が成り立ちます。

📌 もし一致しなかったら?

もし貸借対照表の左右が一致しない場合、次のような原因が考えられます。

- 仕訳ミス:取引の記録が間違っている

- 計算ミス:集計の計算が誤っている

- 記入漏れ:どこかの取引が未記入になっている

一致しない場合は、ミスを探して修正する必要があります。

📊 まとめ

- 資産の部の合計 = 負債の部 + 資本の部の合計 は、簿記の基本原則。

- これは「資産はどこから調達されたか?」を示すため、常に一致する。

- 一致しない場合は、仕訳や計算のミスを疑うべき。

この関係を理解すれば、貸借対照表を正しく読み解くことができます!

とのことらしいです。

まとめ

以上、実際に調べてみたら「 損益計算書 」と「 貸借対照表 」はそこまで難しいものではないようでした。ただ実際の帳簿と帳尻を合わせようとするとかなり手間や脳みそエネルギーを使う面倒な作業になりえると思います。

今は収益がないので、まあ課税されないしええか?(税務署で質問してもいつも所得がないので、結構、適当にあしらわれる)ぐらいの認識ですが、売上が1000万円を超えてくると税務調査を視野に入れて本格的にきっちり帳簿などを行う必要があるでしょう。

コメント